Na łamach bloga kilkukrotnie wskazywaliśmy na wątpliwości dotyczące ustalania statusu spółki nieruchomościowej (TUTAJ), podmiotów zobowiązanych do raportowania informacji oraz ustalania pośredniego udziału w spółce nieruchomościowej (TUTAJ). W obliczu interpretacji indywidualnej Dyrektora KIS z 25 lipca 2024 r. (nr 0114-KDIP2-2.4010.218.2024.RK) należy na nowo pochylić się nad ostatnim z wymienionych powyżej zagadnień.

Co stanowią przepisy?

Przepisy ustaw o podatkach dochodowych (art. 27 ust. 1e ustawy o CIT i art. 45 ust. 3f ustawy o PIT) nakładają na spółki nieruchomościowe oraz inne podmioty (podatników) obowiązek sprawozdawczy. O ile obowiązek raportowania przez spółki nieruchomościowe nie budzi większych zastrzeżeń, to wątpliwości pojawiają się w zakresie raportowania przez inne podmioty.

Ustawodawca wymaga, aby informacje były składane przez podatników posiadających, bezpośrednio lub pośrednio, w spółce nieruchomościowej udziały (akcje) dające co najmniej 5% praw głosu w spółce albo ogół praw i obowiązków dający co najmniej 5% prawa do udziału w zysku spółki niebędącej osoba prawną, albo co najmniej 5% ogólnej liczby tytułów uczestnictwa lub praw o podobnym charakterze.

Pierwszą kwestią, która może okazać się problematyczna na gruncie przytoczonych przepisów jest ustalenie katalogu podatników zobowiązanych do spełnienia obowiązku sprawozdawczego. Wątpliwości te zauważył Minister Finansów i wydał w tym zakresie interpretację ogólną w sprawie obowiązków informacyjnych spółek nieruchomościowych i podatników posiadających udziały w tych spółkach (nr DD5.8203.7.2022). O podatnikach zobowiązanych do raportowania poświęciliśmy inny wpis, na potrzeby niniejszego warte odnotowania jest jedynie to, że dokonując ustalenia podatników zobowiązanych do raportowania informacji Minister Finansów zastosował nie tylko wykładnię językową, ale również wykładnię celowościową.

O wiele bardziej problematyczna wydaje się jednak kwalifikacja podatników obowiązanych do raportowania według pośrednich powiązań ze spółką nieruchomościową. Co istotne, ustawodawca w celu obliczenia udziału pośredniego (jak się wydaje zarówno procentowego jak i ilościowego) odsyła do odpowiedniego stosowania przepisów o cenach transferowych.

Co wynika z interpretacji?

Zagadnienie obliczenia pośredniego udziału w spółce nieruchomościowej było przedmiotem interpretacji indywidualnej z 25 lipca 2024 r. (nr 0114-KDIP2-2.4010.218.2024.RK).

Zgodnie z opisem zdarzenia przyszłego, wnioskodawcą jest osoba prawna działająca w branży deweloperskiej, należąca do podatkowej grupy kapitałowej. W ocenie wnioskodawcy spełni przesłanki do uznania za spółkę nieruchomościową za rok 2024.

Bezpośrednimi udziałowcami (tzw. podatnikami) spółki nieruchomościowej są osoby prawne, natomiast pośrednimi – osoby prawne i osoby fizyczne. Podatnicy posiadają pośrednie udziały w spółce nieruchomościowej poprzez dwa łańcuchy powiązań. W każdym z nich udziałowca pośredniego łączy ze spółką nieruchomościową ten sam (jeden) podmiot pośredniczący.

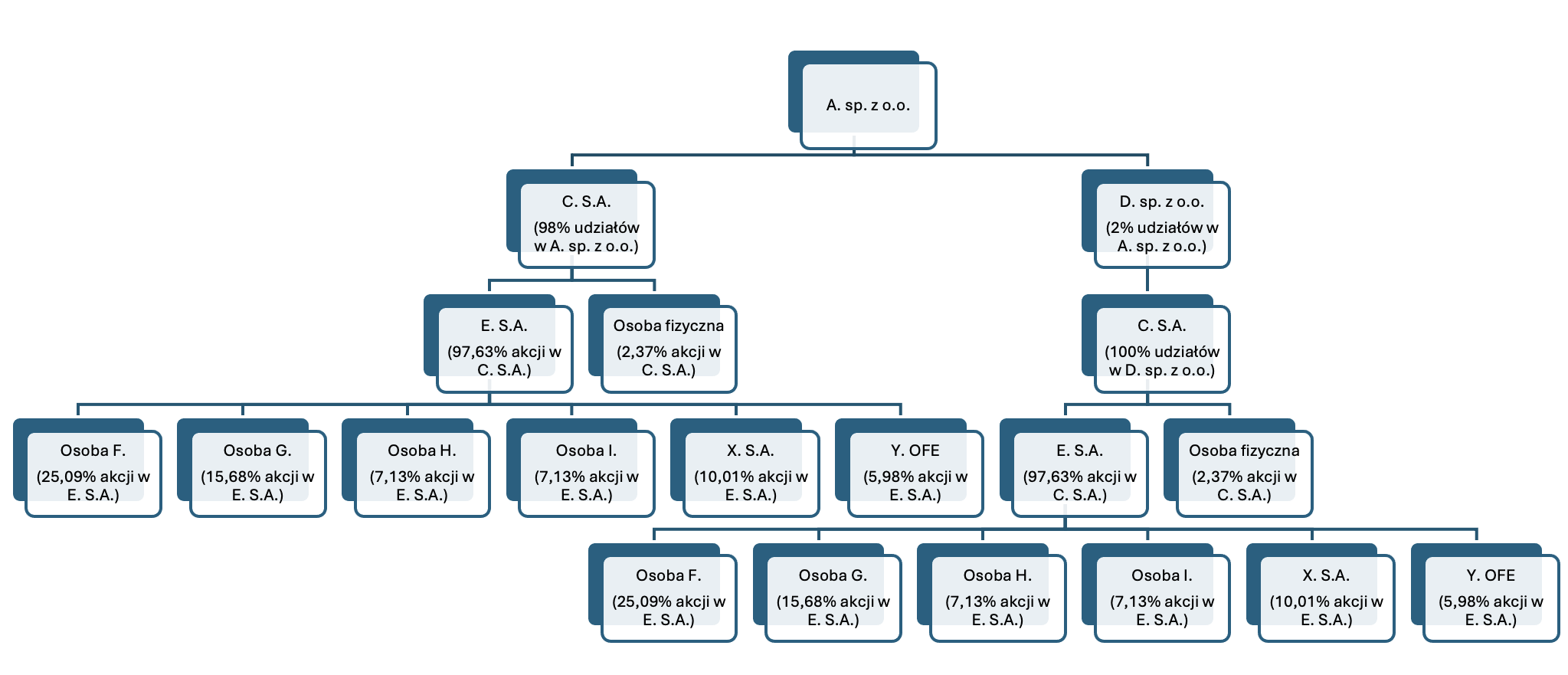

Łańcuchy powiązań wskazane w interpretacji obrazuje poniższy schemat:

W takim przypadku wydawałoby się, że odpowiednim przepisem znajdującym zastosowanie do ustalenia pośredniego udziału w spółce nieruchomościowej powinien być przepis art. 11a ust. 3 pkt 3 ustawy o CIT, zgodnie z którym wielkość posiadanego pośrednio udziału lub prawa odpowiada sumie wielkości posiadanych pośrednio udziałów lub praw – w przypadku gdy podmioty, pomiędzy którymi wielkość posiadanego pośrednio udziału lub prawa jest ustalana, łączy więcej niż jeden posiadany pośrednio udział lub prawo.

Zarówno wnioskodawca, jak i organ interpretacyjny, powołali się na ww. przepis, jednak ze znaczącą modyfikacją (organ uznał stanowisko wnioskodawcy za prawidłowe). Jak wynika z interpretacji:

„(…) w przypadku jednak, gdy podmioty łączy więcej niż jeden udział pośredni, tj. występuje kilka łańcuchów powiązań, w których udziałowca pośredniego łączy ze spółką nieruchomościową ten sam (jeden) podmiot pośredniczący, to dla ustalenia procentu udziałów pośrednich należy przyjąć najwyższą wartość ze wszystkich łańcuchów powiązań, w których występuje ten sam podmiot pośredniczący. Przyjęcie odmiennego stanowiska prowadziłoby w efekcie do sztucznego sumowania procentów posiadanych udziałów za pośrednictwem tego samego podmiotu pośredniczącego, co kreowałoby nierealny (zawyżony) obraz udziału pośredniego w spółce nieruchomościowej. W takiej sytuacji sumowanie najniższych wielkości udziałów z każdego łańcucha powiązań sugerowałoby wyższy wpływ udziałowca pośredniego na spółkę nieruchomościową niż udział bezpośrednio posiadany przez tego udziałowca w podmiocie pośredniczącym”.

Innymi słowy, określając procent udziałów posiadanych pośrednio w spółce nieruchomościowej, w przypadku posiadania takich udziałów poprzez kilka łańcuchów powiązań, stosuje się art. 11a ust. 3 pkt 3 ustawy o CIT (sumuje się procent posiadanych udziałów) z wyłączeniem sumowania tych łańcuchów powiązań, dla których dany udziałowiec pośredni spółki nieruchomościowej posiada w niej udziały przez ten sam (jeden) podmiot pośredniczący, który jest bezpośrednio zależny od tego udziałowca pośredniego. W takim przypadku, dla ustalenia procentu udziałów należy przyjąć wartość najwyższą ze wszystkich łańcuchów powiązań, w których występuje ten sam podmiot pośredniczący.

Wnioski płynące z interpretacji

Stosując przepis art. 11a ust. 3 pkt 3 ustawy o CIT (art. 23m ust. 3 pkt 3 ustawy o PIT) w celu obliczenia pośrednich powiązań na gruncie cen transferowych, zapewne przepis ten zostałby zastosowany wprost. W przypadku obliczenia udziału w każdym łańcuchu powiązań zastosowanie znalazłby w pierwszym etapie przepis art. 11a ust. 3 pkt 2 ustawy o CIT (art. 23m ust. 3 pkt 2 ustawy o PIT), zgodnie z którym wielkość posiadanego pośrednio udziału lub prawa odpowiada najniższej wielkości udziału lub prawa łączącego podmioty, pomiędzy którymi wielkość posiadanego pośrednio udziału lub prawa jest ustalana – w przypadku gdy wielkości udziałów lub praw łączących te podmioty są różne. Dopiero na kolejnym etapie, wartości procentowych powiązań z każdego łańcucha zostałyby zsumowane. Zatem na przykładzie wskazanego powyżej schematu, Osoba F. posiadałaby łączny udział w A. sp. z o.o. na łącznym poziomie 27,09% (suma 25,09% z łańcucha A i 2% z łańcucha B).

Z kolei na gruncie regulacji o spółkach nieruchomościowych, przepisy o pośrednich powiązaniach stosowane są odpowiednio. W przytoczonej interpretacji Osoba F. posiada w spółce nieruchomościowej (A. sp. z o.o.) 25,09% udziału pośredniego, jako najwyższa wartość ze wszystkich łańcuchów powiązań (łańcucha A i łańcucha B). Do sumowania udziałów nie doszło, bowiem udziałowiec pośredni spółki nieruchomościowej posiada w niej udziały przez ten sam (jeden) podmiot pośredniczący, który jest bezpośrednio zależny od tego udziałowca pośredniego.

Zasadnicze pytanie, jakie rodzi się po lekturze interpretacji, brzmi – jak rozumieć odpowiednie stosowanie przepisów o cenach transferowych do ustalania pośredniego udziału w spółce nieruchomościowej?

Nie można nie przyznać racji Dyrektorowi KIS, jak również wnioskodawcy, że sumowanie pośrednich udziałów w spółce nieruchomościowej, w przypadku gdy pośredni udziałowiec w każdym łańcuchu posiada udziały poprzez ten sam podmiot, doprowadziłoby do sztucznego sumowania procentów posiadanych udziałów w spółce nieruchomościowej. Mogłoby dojść do sytuacji, że posiadany udział pośredni w spółce nieruchomościowej byłby wyższy niż posiadany przez niego udział podmiocie pośredniczącym.

Jednak przepisy ustaw o podatkach dochodowych nie stanowią o tak istotnej modyfikacji, co zauważył słusznie wnioskodawca. Zgodnie z literalnym brzmieniem przepisu art. 11a ust. 3 pkt 3 ustawy o CIT (art. 23m ust. 3 pkt 3 ustawy o PIT), udziały pośrednie powinny być sumowane. Przepisy o raportowaniu informacji przez spółki nieruchomościowe i podatników nie zawierają żadnego zastrzeżenia w odniesieniu do podatników, którzy posiadają pośredni udział w spółce nieruchomościowej poprzez kilka łańcuchów powiązań, w każdym z nich przez ten sam podmiot pośredniczący.

Zdarzenie przyszłe opisane w interpretacji nie jest sytuacją nadzwyczajną – w praktyce istnieje wiele stanów faktycznych, mniej lub bardziej rozbudowanych. Częstą sytuacją jest, że pośredni udziałowiec posiada udziały w spółce nieruchomościowej poprzez kilka łańcuchów powiązań, co widoczne jest zwłaszcza w grupach kapitałowych działających w branży deweloperskiej.

Jednak czy taki udziałowiec, obliczając udział pośredni w spółce nieruchomościowej na potrzeby spełnienia obowiązku sprawozdawczego, za każdym razem powinien domyślać się, jakich obliczeń powinien dokonać? Czy powinien za każdym razem zastanawiać się, czy wbrew prymatu wykładni językowej na gruncie prawa podatkowego, ustawodawcy nie przyświecał inny cel wprowadzenia tego przepisu, który modyfikuje/wyłącza zastosowanie wykładni językowej?

Odpowiedź na powyższe pytania nie powinna budzić wątpliwości – nie powinien.

Występując w roli adwokata ustawodawcy i organów można oczywiście podnieść, że przepisy odsyłają do odpowiednego stosowania przepisów o cenach transferowych, nie bezpośredniego, a to dopuszcza możliwość modyfikacji lub brak zastosowania przepisów o cenach transferowych w ogóle. Jednak wobec konieczności przeprowadzenia obliczeń matematycznych, takie rozwiązania budzą olbrzymie wątpliwości i mogą wprowadzać podatników w błąd. Przepisy powinny być na tyle jasne i precyzyjne, żeby pozwalały podatnikom na spełnienie obowiązków sprawozdawczych w sposób prawidłowy.

Odpowiadając zatem na pytanie postawione na początku należy udzielić odpowiedzi – to zależy. W niektórych stanach faktycznych, zapewne tych mniej skomplikowanych, przepisy o cenach transferowych służące do ustalenia pośredniego udziału znajdą zastosowanie 1:1. W innych przypadkach, tych bardziej skomplikowanych, istnieje większe prawdopodobieństwo, że przepisy te należy stosować z odpowiednią modyfikacją lub nie stosować ich w ogóle.

Do spełnienia obowiązków sprawozdawczych za rok 2024 przez spółki nieruchomościowe i podatników pozostało jeszcze trochę czasu. Pożądane byłoby zajęcie stanowiska przez Ministra Finansów, czy to w drodze interpretacji ogólnej, czy objaśnień podatkowych, w temacie obliczenia pośredniego udziału w spółce nieruchomościowej wskazując na różne stany faktyczne (zwłaszcza te skomplikowane).