Cała Polska strefą ekonomiczną. Jakie korzyści podatkowe daje ustawa o wspieraniu nowych inwestycji?

Dotychczasowe przepisy o strefach ekonomicznych Specjalne strefy ekonomiczne stanowią instrument zachęcający do inwestowania w Polsce, istniejący od lat dziewięćdziesiątych. Zainwestowanie w SSE umożliwia przyznanie inwestorowi zwolnienia z podatku dochodowego, którego wysokość zależy od wartości inwestycji. Jak pokazuje praktyka, pomimo popularności tego instrumentu (na koniec 2016 r. przedsiębiorcy posiadali 2263 ważne zezwolenia na prowadzenie działalności gospodarczej […]

Umowne wyłączenie split payment a dobra wiara podatnika

Z dniem 1 lipca 2018 r. wprowadzono do polskiego systemu podatkowego przepisy dotyczące mechanizmu podzielonej płatności (MPP, split payment). Wdrożenie tych regulacji wzbudziło wśród podatników niemało kontrowersji i obaw. W niniejszym artykule postanowiłem odnieść się do jednej z najczęstszych wątpliwości dotyczących split payment, tj. pytania czy możliwe jest wyłączenie mechanizmu podzielonej płatności i jakie mogą […]

Obciążenie darowizny poleceniem – szansa na uniknięcie podatku?

Precedensowe stanowisko NSA Zgodnie z doniesieniami prasowymi, Naczelny Sąd Administracyjny w wyrokach z 6 czerwca 2018 r. (II FSK 1525/16 oraz II FSK 1526/16) uznał, że podstawa opodatkowania podatkiem od spadków i darowizn z tytułu darowizny ulega pomniejszeniu o wartość wykonanego przez obdarowanego polecenia darczyńcy nawet wówczas, gdy wykonanie polecenia następuje na rzecz samego obdarowanego.

Najważniejsze co na papierze… czyli o projekcie wprowadzenia postępowania gospodarczego

Postępowanie gospodarcze – uproszczenia Już niedługo Sejm zajmie się pomysłem ponownego wprowadzenia do procedury cywilnej odrębnego postępowania w sprawach gospodarczych. Założeniem projektu jest wyeliminowanie największej, po skomplikowanych przepisach podatkowych, zmory przedsiębiorców, jaką jest przewlekłość postępowań sądowych. Jakie są najważniejsze zmiany jakie rząd chciałby wprowadzić w ramach postępowania gospodarczego?

MF zamierza zawiesić pobór PCC od kryptowalut

Na stronie internetowej Rządowego Centrum Legislacji umieszczono dziś projekt rozporządzenia Ministra Finansów, na mocy którego zawiesza się pobór podatku od czynności cywilnoprawnych od sprzedaży i zamiany kryptowaluty.

Handel kryptowalutą w ramach działalności gospodarczej – na co uważać?

Sposób wyliczenia kosztów W celu wyliczenia podatku do zapłaty z tytułu handlu kryptowalutą, konieczne jest określenie kosztów uzyskania przychodów. Niestety, organy podatkowe nie zajmują tutaj jednolitego stanowiska. W tym zakresie wskazuje się na dwa alternatywne sposoby.

Sukcesja firm rodzinnych i amortyzacja majątku otrzymanego w spadku i darowiźnie – niedokończona akcja ratunkowa

Niedawno (w tym wpisie) zwracaliśmy uwagę na pogorszenie sytuacji firm rodzinnych w związku z ograniczeniem możliwości zaliczania do kosztów uzyskania przychodów odpisów amortyzacyjnych od majątku otrzymanego w spadku i darowiźnie. Wskazywaliśmy, że radykalne ograniczenia w tym zakresie miały być złagodzone stosowną nowelizacją. Ministerstwo Finansów już 30 listopada 2017 r. zapowiedziało szybką zmianę nie do końca […]

Ceny transferowe – aktualizacja dokumentacji

Interpretacja ogólna Ministra Finansów 28 marca Minister Finansów wydał interpretację ogólną nr DCT.8201.6.2018 w przedmiocie ustalenia obowiązku sporządzania dokumentacji podatkowej w odniesieniu do transakcji kontynuowanych. Chodzi tu o te transakcje, które zostały zawarte w latach wcześniejszych niż rok, za który analizowany jest obowiązek dokumentacyjny, ale których wykonanie następuje również w tym roku. To […]

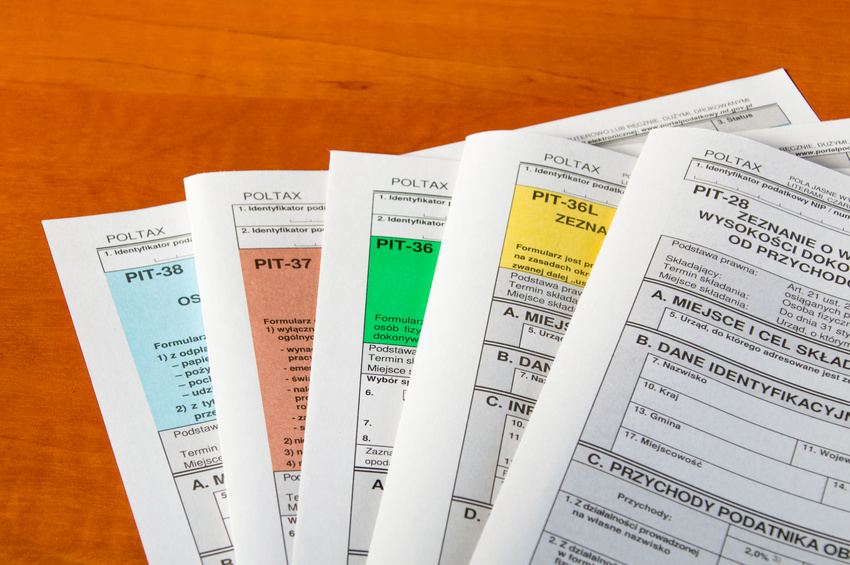

Handlujesz kryptowalutą? Pamiętaj o zeznaniu podatkowym!

Przychód z praw majątkowych lub przychód z działalności gospodarczej Jak pisaliśmy już na blogu, w przypadku handlu kryptowalutą (np. bitcoin, ethereum, litecoin) który wyczerpuje znamiona działalności gospodarczej, przychód uzyskany ze sprzedaży kryptowalut powinien być zakwalifikowany do przychodów z pozarolniczej działalności gospodarczej. Pisaliśmy także, że w przeciwnym wypadku – naszym zdaniem – przychód ten należy zaliczyć […]

Minister Finansów przedłuża terminy na sporządzenie dokumentacji cen transferowych

Szerokie obowiązki do transakcji za 2017 r. Przygotowanie dokumentacji na nowych zasadach (a więc do transakcji za 2017 r.) u dużej części podatników wiąże się ze znacznie większym nakładem pracy niż w poprzednich latach. Nowe przepisy przewidują nie tylko większy zakres obligatoryjnych danych dokumentacji, ale u niektórych podatników wręcz oznaczają konieczność przygotowania takich jej […]